こんにちは〜☀️ ゆるです!!

今回も早速、ブログを更新したいと思います。

今回は、米国ETFを始めたみて自身が感じたメリット・デメリットについて触れていこうと思います。

この記事では、「米国ETF始めてみようかな?」「リターンとリスクってあるの?」といった方に向けて書いています。

投資に興味がある方は、是非最後までご覧になってください😌

それでは、結論から書きます。

☆前編(別記事)☆

1.前提として

2.ETFについて

(1)ETFの仕組み

(2)ETF・投資信託・株式の違い

(3)米国ETFについて

3.米国ETFの始め方(SBI証券の場合)

(1)外国株式専用口座に入金する。(円⇨ドルへ)

(2)気になるETFを検索する。

(3)購入手続きをする。(日本株購入時と同様)

★後編(本記事)★

4.米国ETFを始めてみた結果

(1)米国ETFのメリット

(a)1つのETFで、世界・アメリカ全体に分散投資が出来る。

(b)信託報酬(維持費)が安い

(c)管理(アセットアロケーション)が不要

(d)定期積立が出来る(SBI証券の場合)

(e)暴落後も、右肩上りで回復するポテンシャルがある。

(2)米国ETFのデメリット

(a)為替リスクがある。

(b)利益に外国税が追加される。

(c)売却するタイミングが難しい。

(d)取引中は、ETFの値がリアルタイムで変動する。

(e)短期集中型の投資には向かない。

5.米国ETFを始めてみて

(1)長期分散投資に適した投資方法だと思った。

(2)順調に資産が増えている。

それでは、順番に紹介して行きます。

4.米国ETFを始めてみた結果

(1)米国ETFのメリット

(a)1つのETFで、世界・アメリカ全体に分散投資が出来る。

初めに、投資の鉄則は「長期・分散・積立」と考えています。

逆に、ただお金を増やしたいと「短期・集中・一気」で投資する考え方は、どちらかというとギャンブル気質が強いかもしれません😅

米国ETFは、様々な種類の商品があります。

「世界・先進国・米国全土に特化したETF」「ハイテク企業に特化したETF」「インフラ・不動産に特化したETF」「コモディティー(金・プラチナ等)に特化したETF」「債券に特化したETF」など幅広く取扱っています。

僕自身は、米国ETFの資産運用を始めて、個別銘柄に集中投資していた時よりも、精神的なストレス(緊張や不安)を感じなくなりました。

もちろん、元本割れを起こすリスクがあるので、絶対に安全という訳ではないんですが、集中投資に比べて、投資への緊張や不安は軽減出来ていると思っています。

(b)信託報酬(維持費)が安い

米国ETFの平均的な信託報酬は、平均0.5%程度となっています。

因みに、日本の信託報酬は平均1.5%程度と言われており、違いは明らかですね😅

(積立NISAを通過しない金融商品の信託報酬が主な例です。)

現在、自身が資産運用している米国ETFの信託報酬は、0.07〜0.08%です😊

(超優良ファンドです。)

(c)管理(アセットアロケーション)が不要

米国ETFは、自らファンダメンタル分析(過去の実績・将来のビジョンから企業の成長性を図る手法)やテクニカル分析(株価のチャート(傾き)から企業の成長性を図る手法)をしなくても、資産運用会社(ブラックロック・バンガード・ステートストリート等)が、投資先の企業に対して適切に運用してくれるので、管理が不要になります。

注意点としては、「管理が不要=(イコール)放置する」のではなく、資産価値(株価)の低下や配当金の減配が継続する場合は、損切りすることも視野に入れる必要があります。

余談になりますが、米国ETFは、基本的に均等配分ではなく、時価加重型の場合が多いです。

◆参考 : 時価加重型の仕組み◆

イメージ : 米国ETF(GAFAM)に投資する場合

G社(資産額 : 1位) 均等 : 20% / 時価加重型 : 40%

A社(資産額 : 2位) 均等 : 20% / 時価加重型 : 25%

F社(資産額 : 3位) 均等 : 20% / 時価加重型 : 15%

A社(資産額 : 4位) 均等 : 20% / 時価加重型 : 12%

M社(資産額 : 5位) 均等 : 20% / 時価加重型 : 8%

均等に配分するよりも、企業の資産額や経営状況から投資比率を決めていく方法は安心感が増しますね😊

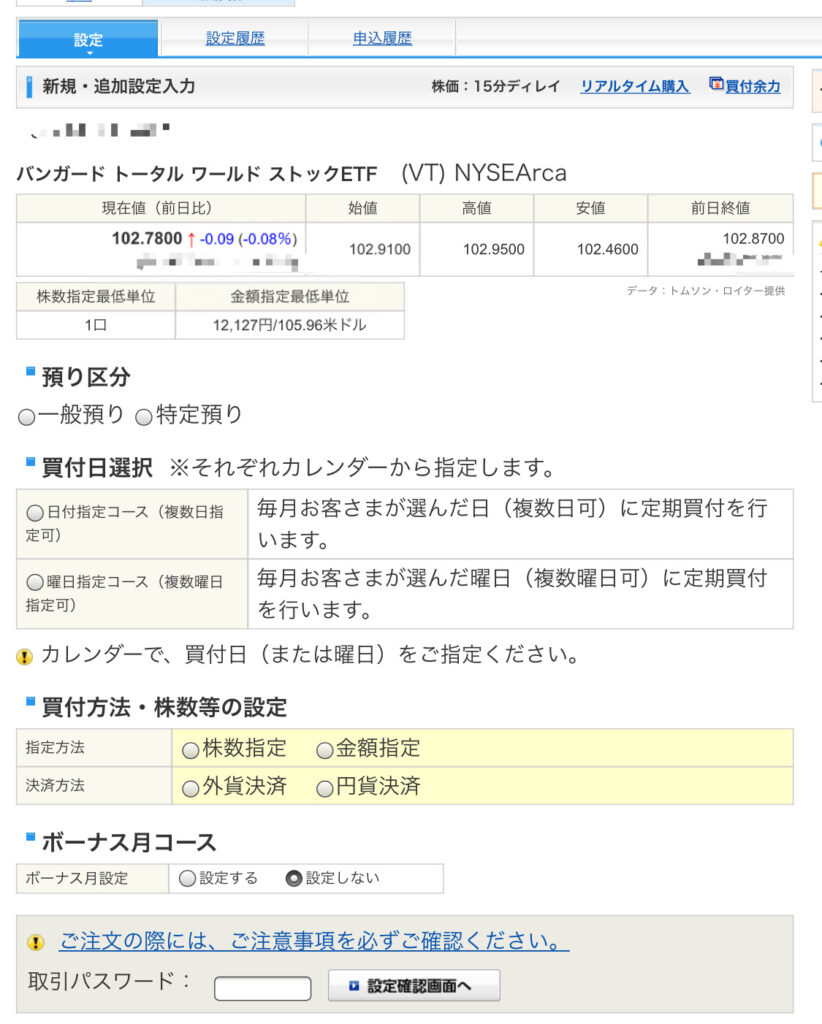

(d)定期積立が出来る。(SBI証券の場合)

株価が右肩上がりの米国ETFが一つの条件ですが、定期的に積み立てることで、変動する株価を平準化して買うことが出来ます。(この手法を「ドルコスト平均法」と言います。)

タイミングを見計らって購入するのが難しい方や深夜に取引する時間がない方は、定期積立をオススメします。

◆参考 : 積立設定(SBI証券の場合)◆

ステップ① (SBI証券へログイン後、外国株式へ)

ステップ② (米国ETFを選び、画面 : 中央右側の「定期」を選択する。)

ステップ③ (必要事項を入力し、取引専用暗証番号を入力する。)

以上で、積立設定が完了になります。

引用先 : SBI証券(https://www.sbisec.co.jp)

(e)暴落後も、右肩上がりで回復するポテンシャルがある。

これまで、数々の経済危機(○○ショック)によって暴落を経験していますが、日経平均株価やニューヨークダウ等の指数は、結果的に回復する傾向にあります。(緊急の金融政策含む)

◆日経平均株価指数◆

◇ニューヨークダウ◇

引用先 : SBI証券(https://www.sbisec.co.jp)

経済危機が起きると「暴落して、○○万円損したぁ〜😨」「投資先が倒産して、紙屑になったよ😭」と、ニュースで取り上げられたりしますね。

僕の場合は、むしろチャンスと捉えています。

それは、長期的に見て成長性を期待している企業(GAFAM等)や、それらを網羅した米国ETFは、再び経済危機が起こる前か、それ以上に回復する可能性を秘めていると考えているので、暴落時はむしろ保有資産を買増します😊

ですが、経済危機=(イコール)買増しする訳ではありません😅

その理由は、「どうして経済危機が起きたのか?」が重要であり、トリガーとなった要因や原因を見定めて、総合的に判断する必要があると考えているからです。

(2)米国ETFのデメリット

さて、米国ETFの良いことばかり紹介してきましたが、デメリットについても紹介していきます。

(a)為替リスクがある。

米国ETFを運用する中で、為替の変動は避けられません。

米国ETFは、為替リスクと株価の変動リスクを考慮しながら運用する必要があるため、日本で投資するより、ハイリスクハイリターンな投資になります。

◆参考 : 為替リスク◆

例 : 米国ETF 100万円分 購入

・米国ETF : 株価 100ドル / 100口 購入(ドル ー 円 : 1ドル / 100円)

⇨ この時の資産価値は、日本円で100万円となります。

☆ 半年後、株価は変動せず、為替の変動があった場合

・米国ETF : 株価 100ドル / 100口 (1ドル / 90円)

⇨ この時の資産は、日本円で90万円となります。(売却すると、10万円の損失)

★ 更に半年後、株価の変動はなく、為替の変動があった場合

・米国ETF : 株価 100ドル / 100口 (1ドル / 110円)

⇨ この時の資産は、日本円で110万円となります。(売却すると、10万円の利益)

このように、米国ETFを運用すると株価の変動とは関係なく、為替の影響を受けます。

株価が右肩上がりでも、為替取引した後の日本円の価値が下がっている場合は、含み益(キャピタルゲイン)は期待出来ないことがあります。

余談になりますが、この為替に特化した投資がFx投資(エフエックス投資 : 外国為替証拠金取引)となります。

僕の場合は、配当金が目的なので、為替や株価の上昇による含み益はおまけ程度で考えています😊

(b)利益に外国税が追加される。

米国で取引すると、税金が二重で取られます😭(仕方ないです😨)

日本の場合は、20.315%(所得・住民・復興特別税)が適用されますが、海外(米国)の場合は、更に10%追加徴収されます。

注意点としては、この10%の課税対象は、売却益に対してではなく、配当・分配金が対象になります。

◆参考 : 外国(米国)税の課税対象◆

Q : 米国個別銘柄や米国ETFの売却益(利益 : 100万円)の場合

A : 利益に、20.315%のみ適用される。

Q : 米国個別銘柄や米国ETFの配当・分配金(利益 : 100万円)の場合

A : 利益に、30.315%が適用される。

かなり、えぐいですね😅

(「お代官様〜。ご慈悲を〜😭」って言いたくなりますww)

(c)売却するタイミングが難しい。

米国ETFを購入すると、最終的にこの資産は「老後になったら売るのか?」「相続するのか?」悩むところです😅

まだ、決めていません。(今後、よく考えていきます。)

そもそも、「いくらになったら売る」という目的で購入していないので、米国ETFは出口戦略が難しいと感じています。

(d)取引中は、ETFの値がリアルタイムで変動する。

日頃貯金しかしてこなかった人が、米国ETFを購入すると、リアルタイムで株価(保有資産)が変動することに、ソワソワすると思いますww(現に、僕がそうでした😅)

しばらくすると慣れると思いますが、一喜一憂は精神的なストレスになるので、リスクを取りすぎないように注意する必要があります。

(e)短期集中型の投資には向かない。

投資による利益を最大限活かす方法は、「短期で、1点集中(全資産投入)」だと思います。

米国ETFは、成長度合いにもよりますが、資産が2倍・3倍となるような投資方法ではありません。

年利 : 2〜5%を狙う長期分散投資です。

これは、資産1億円を年利4%で運用すると、年間の配当金が400万円(税抜き : 280万円)程の規模になる投資です。

投資を始める際は、手段と目的をしっかり決めて始めましょう❗️

5.米国ETFを始めてみて

(1)長期分散投資に適した投資方法だと思った。

僕は、投資を始めて間もないので、走りながら学んでいる状態です。

失敗することもあると思います。

「投資=(イコール)ギャンブルだ」という偏った考え方から、適正なリスクをとって運用(長期分散投資)することで、投資への恐怖や不安は消えていきました。

米国ETFは、為替リスク等のデメリットもありますが、運用面や投資先の成長性を考えると損失よりも利益が大きのでは と考えています。

常に盲信せず、総合的に決めていきたいと考えています😊

(2)順調に資産が増えている。

現在も、米国ETFによる資産は右肩上がりで増加しており、含み益も配当金も過去最高を更新しています✨

今後は、配当金を再投資して資産を増やしくていく予定です。

ただ、お金を増やすことが目的にならないように気をつけていきたいです😅

最後まで読んで頂き、ありがとうございました😊

米国ETFについて、少しでも参考になったら嬉しいです😌

繰り返しになりますが、本記事内の情報は一つの参考程度として、投資は自己責任でお願いします。

今後は、自身の米国ETFの紹介を検討していますので、興味がありましたら遊びに来てください。

この記事が「いいな👍」と思ったら、SNS(LINEやTwitter)等で、是非シェアして頂くと、今後の励みになりますので、宜しくお願いします😌

それでは、また次の記事で😌

今日も充実した1日を✨

にほんブログ村

コメント